类别:公司动态 发布时间:2023-10-27 16:27:11 浏览: 次

半岛综合体育【招商策略】物以稀为贵——稀贵资源投资正当时:2015年11月以来,以铜、铝为主的有色大金属累计涨价幅度均已经超过40%,除了钴、锑、钼等价格涨幅较高外,大部分稀贵资源如锗、钛、锆等以及人造钻石、刚玉等涨幅远未体现出其高弹性特征,部分稀土产品价格甚至不涨反跌,

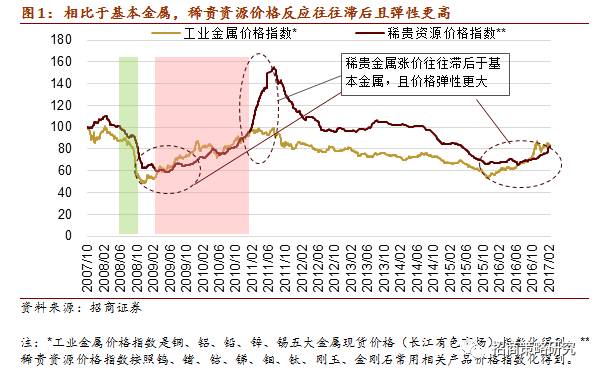

?逻辑一,稀贵资源的价格补涨才刚刚开始。从历史上来看,基本金属涨幅往往领先于稀贵资源,例如2009年后基本金属涨价周期持续到2011年初,而稀贵资源涨价一直持续到了2011年中,原因之一是:部分稀贵资源作为基本金属的合金添加剂,基本金属的需求必然先于稀贵资源的需求,稀贵资源价格特点之一就是价格弹性高,部分稀贵资源库存较低,因此下游需求的变动往往会导致较高的价格弹性。2015年11月以来,以铜、铝为主的有色大金属累计涨价幅度均已经超过40%,除了钴、锑、钼等价格涨幅较高外,大部分稀贵资源例如稀土、钨、锗、镁、锂、钽、锆、人造钻石等稀贵资源涨幅较小或者价格仍在低位区间,远未体现出其高弹性特征,其中稀土价格甚至不涨反跌,我们认为无论从历史经验还是从弹性、供需结构、库存来看,稀贵资源涨价还远未结束。

?逻辑二:科技、消费升级、基建加码、中游复苏,稀贵资源下游需求有保障。稀贵资源下游应用对应着“两高”板块:高科技、高端消费,当前发达国家正进行第六次科技浪潮,发展中国家进行着庞大人口基数下的消费升级,全球新能源产业急剧扩张,背后的产业链对应的基本原材料和稀贵资源息息相关。此外特朗普政府基建加码、中游复苏、电子制造景气度提升都会提升相关稀贵资源的需求,因此从中长期角度看,稀贵资源的未来需求只增不减。

?逻辑三:中国储量优势明显的战略稀贵资源政策明朗。我们简单列举一些我国具有绝对储备优势的稀贵资源,其中储量占比第一的有:钨、钼、稀土、锑、锗等,储量占比第二的有:镁等。其中钨、稀土属于战略金属,作为战略性资源,国家已经出台针对钨、稀土等相关产业政策来进行管制,例如设立行业准入标准、开采配额等,此外,钨、钼等金属在冶炼过程中会产生一些损害环境的物质,环保部门的督查也会对相关原料的供给产生一定的冲击。因此,无论是作为战略金属还是因此环保等因素限产,所有相关政策的出台都会对供给产生冲击,在需求逐渐加大的情况下,价格走高是不可避免的。

?两条主线:一,价格涨幅较低的稀贵资源补涨空间大,如:稀土、钨、锗、镁、锂、钽、锆、人造钻石、刚玉等;二,我国储量优势稀贵资源政策线条清晰,相关稀贵资源未来价格具有较大上涨空间,如:钨、钼、稀土、锑、锗、镁等。

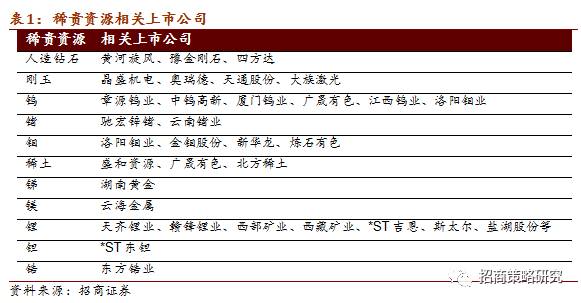

?相关上市公司:钨(章源钨业、中钨高新、厦门钨业、广晟有色、江西钨业、洛阳钼业)、锗(驰宏锌锗、云南锗业)、钼(洛阳钼业、金钼股份、新华龙、炼石有色)、稀土(盛和资源、广晟有色、北方稀土)、锑(湖南黄金)、镁(云海金属)、锂(天齐锂业、赣锋锂业、西部矿业、矿业、*ST吉恩、斯太尔、盐湖股份等)、钽(*ST东钽)、锆(东方锆业)、人造钻石(黄河旋风、豫金刚石、四方达)、刚玉(晶盛机电、奥瑞德、天通股份、大族激光)。

从历史上来看,基本金属涨幅往往领先于稀贵资源,例如2009年后基本金属涨价周期持续到2011年初,而稀贵资源涨价一直持续到了2011年中,原因之一是:部分稀贵资源是作为基本金属的合金添加剂,基本金属的需求必然先于稀贵资源的需求,稀贵资源价格特点之一就是价格弹性高,部分稀贵资源库存较低,因此下游需求的变动往往会导致较高的价格弹性。2015年11月以来,以铜、铝为主的有色大金属累计涨价幅度均已经超过40%,除了钴、锑、钼等价格涨幅较高外,大部分稀贵资源例如稀土、钨、锗、镁、锂、钽、锆、人造钻石等稀贵资源涨幅较小或者价格仍在低位区间,远未体现出其高弹性特征,部分稀土产品价格甚至不涨反跌,我们认为无论从历史经验还是从弹性、供需结构、库存来看,稀贵资源涨价还远未结束。

根据我们对稀贵资源下游应用的梳理,我们可以随意列出一些关键词:新能源、新材料、航空、冶金、医疗、消费电子、汽车、航空航天、金属防锈、半导体器件、超导材料等等,由此可见,稀贵资源下游应用对应着“两高”板块:高科技、高端消费,当前发达国家正进行第六次科技浪潮,发展中国家进行着庞大人口基数下的消费升级,全球新能源产业急剧扩张,背后的产业链对应的基本原材料和稀贵资源息息相关。此外特朗普政府基建加码、中游复苏、电子制造景气度提升都会提升相关稀贵资源的需求,因此从中长期角度看,稀贵资源的未来需求只增不减。

我们简单列举一些我国具有绝对储备优势的稀贵资源,其中储量占比第一的有:钨、钼、稀土、锑、锗等,储量占比第二的有:镁等。其中钨半岛·体育(综合)官方APP下载、稀土属于战略金属,作为战略性资源,国家已经出台针对钨、稀土等相关产业政策来进行管制,例如设立行业准入标准、开采配额等,此外,钨、钼等金属在冶炼过程中会产生一些损坏环境的物质,环保部门的督查也会对相关原料的供给产生一定的冲击。因此,无论是作为战略资源还是因此环保等因素限产,所有相关政策的出台都会对供给产生冲击,在需求逐渐加大的情况下,价格走高是不可避免的。

第一,价格涨幅较低的稀贵资源补涨空间大,例如:稀土、钨、锗、镁、锂、钽、锆、人造钻石、刚玉等;

第二,我国储量优势稀贵资源政策线条清晰,相关稀贵资源未来价格具有较大上涨空间,例如:钨、钼、稀土、锑、锗、镁等。

2008年下半年,主要工业金属价格出现了短期大幅下跌,主要原因除了当时国际市场上供过于求以外,还与金融危机有关:10月份雷曼倒闭后大量资金撤出大宗商品市场使得市场出现了短期流动性危机。到了2009年,各国为了应对金融危机,纷纷对市场进行了流动性注入,大量资金又回到了商品市场促成了2009年初到2010年工业金属的报复性上涨,因此流动性的边际变化成了促进工业金属上涨的直接原因。

从根本原因来看,2009年对未来需求增长的预期和金属属性活跃是推动基本金属价格不断上扬的根本原因。由于实体经济受损,基本金属当时总体上需求不足、库存水平逐渐升高。但2009年经济回暖的诸多迹象引致对基本金属未来需求增加的预期,从而从基本面上推动市场价格上升。加之美元贬值、油价带动等一系列因素的联合作用,使得基本金属低开高走。

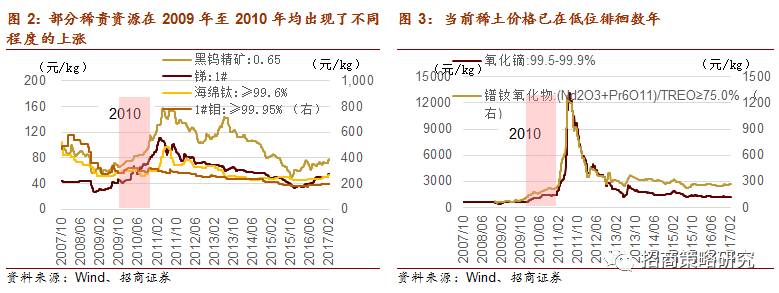

钨、钴、锗、钼、稀土等稀贵资源虽然在整体价格方向上跟大金属走势一致,但在价格反映上往往会滞后,并且弹性更大,2009年后基本金属涨价周期持续到2011年初,而稀贵资源涨价一致持续到了2011年中,并且涨价幅度也大于基本金属,显示出了较高的价格弹性,撇开2010年因为整合等一系列因素导致价格上涨超过20倍的稀土,其余稀贵资源例如钨、钼、钛、锑等在2009年至2010年均出现了不同程度的上涨。

2015年11月以来,以铜、铝为主的有色大金属累计涨价幅度均已经超过40%,除了钴、锑、钼等价格涨幅较高外,大部分稀贵资源例如锗、钛、锆等涨幅远未体现出其高弹性特征,稀土价格甚至不涨反跌,我们认为无论从历史经验还是从弹性、供需结构、库存来看,稀贵资源涨价还远未结束。

钨是一种战略金属。它是当代高科技新材料的重要组成部分,一系列电子光学材料、特殊合金、新型功能材料及有机金属化合物等均需使用独特性能的钨,钨的主要产品有钨精矿原料和仲钨酸铵、氧化钨、钨粉、硬质合金、钨条、钨丝及钨铁等,广泛用于当代通讯电子计算机技术、宇航开发、医药卫生、感光材料、光电材料、能源材料和催化剂材料等。

钨资源的稀缺性决定了上游开采利润率较高,具有较高技术技术壁垒的下游深加工利润水平也比较高,而中游冶炼由于产能过剩以及技术门槛较低,利润水平相对较低。

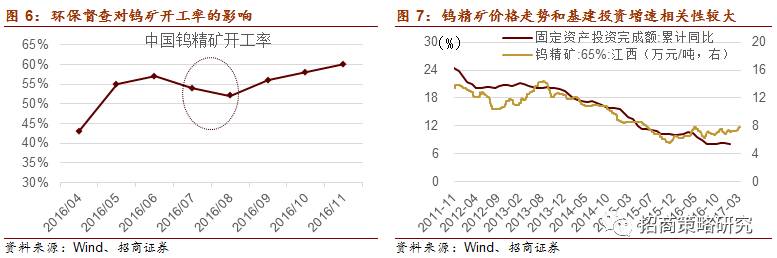

从供给端来看,作为战略性资源,国家出台相关产业政策来进行管制,例如设立行业准入标准、开采配额等对供给影响较大,除此以外,环保因素也是影响供给的另一个因素,由于在冶炼过程中会产生一些损害环境的物质例如钨渣,环保部门的督查也会对钨供给产生一定的冲击。

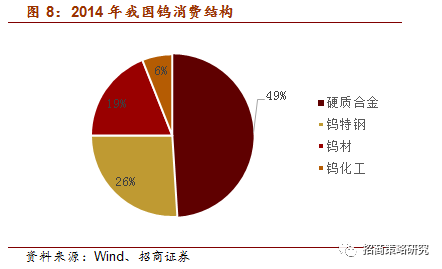

从下游需求端来看,作为下游最大应用领域的硬质钨合金占比过半,需求量取决于各类锻压工具、工程机械、矿机等产销情况,因此基建投资增速将直接影响钨需求。

从产地来看,中国储量占比具有绝对优势,占全球58%,产量占全球81%,其中江西、湖南钨储量占全国59%。

相关上市公司:章源钨业(拥有钨矿)、厦门钨业(拥有钨矿)、中钨高新、广晟有色、江西钨业、洛阳钼业

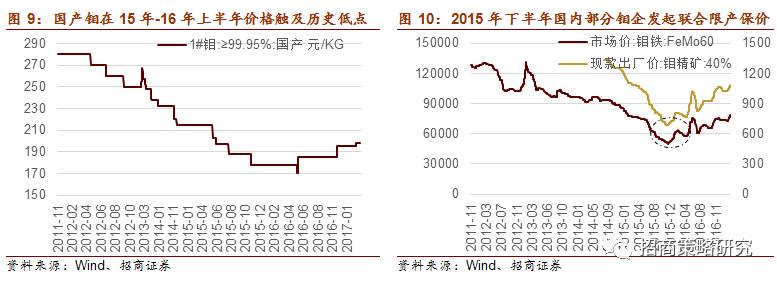

钼是中国优势稀贵资源资源之一,储量占比世界第一,全球储量超过1000万吨,中国储量约400万吨,占比40%左右。从下游应用来看,主要作为钢铁合金的原料之一,需求较为刚性。

2015年下半年,国内钼价跌到了历史低点170元每公斤附近,国内相应的钼矿减产停产现象十分严重,部分企业发起联合限产保价,2015年年底至2016年1月份,钼精矿价格大涨18%,并带动下游钼铁的等产品价格上行。

从库存角度看,钼是典型的小库存金属,当前LME全球库存接近极限低位,2013年库存高峰时期,全球库存也仅仅三百多吨,低库存导致钼价格受市场流动性、资金推动效应更加明显,叠加上替代性较弱的需求特性,价格弹性相对较高。

此外,和钨一样,环保督查对钼产量影响也非常明显。2016年环保部门在对江西、河南、内蒙古等钼储量大省的环保督查影响了相应地区的钼产量。

钼下游主要用于各类钢铁冶炼、化工领域,据国际钼协会相关数据,全球60%的钼用于工程钢和高速工具钢,铸铁和超合金领域,20%用于钼级不锈钢,另外20%用于化学品领域和其他领域,例如润滑剂等,也就是说,80%的应用和钢铁相关。

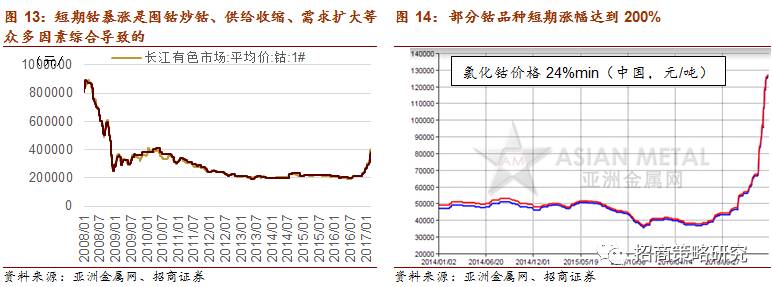

2008年以后钴价从高点90万/吨价格迅速下滑到2009年年初的25万/吨左右,随后四万亿基建投资计划的刺激使得钴价短期上行,但长期需求难以提振导致钴价自2010年以后一直至2016年10月一直处于下行趋势,随后价格大幅上涨,主要钴产品价格涨幅超过100%,部分品种例如四氧化三钴、氯化钴、硫酸钴等涨幅达到200%。

钴价短期暴涨除了部分炒钴行为和可能存在的囤钴行为以外半岛·体育(综合)官方APP下载,还与供给缩减、下游需求加大有关。2016年,全球钴矿、金属钴产量下滑明显,全球最大的钴产国刚果自2016年以来局势较为动荡,也对钴产量产生较大影响。从下游需求来看,全球约50%以上的钴消费在电池领域,其中钴酸锂占比最大,三元电池占比逐年增长。在全球新能源汽车发展趋势不可逆转、三元电池应用比例提升的大势下,未来动力电池将成为钴需求的主要增量。同时,工业领域、3C及储能领域对钴的需求增速也将维持稳定增长。在这样的背景下,新能源车需求扩大导致动力电池需求扩大,而动力电池需求再次传导给电池正极材料——钴,作为钴消费量最大的电池行业近几年增速较快,钴需求量明显提升。

我国钴资源相对匮乏,据亚洲金属网的数据,2015年我国钴储量仅占全球1%,但从产业链角度来看,钴湿法冶炼技术的广泛应用使得我国成为世界精炼钴生产大国,2015年中国精炼钴产量4.9万吨,占全球总产量的50%;其他依次为芬兰、瑞士等。

近期,据有关媒体报道,赣州市章贡区召开了打击稀土违法违规行为专项工作布置会。会上提出要严厉打击稀土非法开采、严肃查处冶炼环节违法违规行为。根据会议部署,章贡区经信委、区市监局、区国税局、区地税局等联合核查了辖区内27家稀土企业。

2016年10月,工信部公布《稀土行业发展规划(2016-2020年)》,压缩冶炼产能,向六大集团集中资源优势,加强分类管理,突出中重稀土战略地位。2016年12月以来,工信部组织八部门联合开展的打击稀土违法违规专项行动在全国各地陆续推进。2017年2月,商务部等七部门联合印发《关于推进重要产品信息化追溯体系建设的指导意见》,配合稀土专用的使用,产品追溯体系的建立将为稀土打黑提供有力的工具,政策组合拳的不断出台执行为供给侧改革提供了法规依据。

年前国储、商储收储后现货库存量下降,而春节后现货市场下游需求逐步恢复,厂家逐步增加生产采购量、补充原材料库存,供需结构有所改变,其中氧化镨钕价格从年初以来累计涨幅达7.35%,从2585万/吨涨至当前27.75万/吨。但整体来看,当前稀土价格仍然处在历史低位区间,我们认为,在供给端打黑收储的严厉政策下,黑稀土的供给有望持续下降,并且下游需求也在不断提升中,稀土价格有望稳步上涨。

负责本研究报告的每一位证券分析师,在此申明半岛·体育(综合)官方APP下载,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

张 夏:中央财经大学国际金融专业硕士,哈尔滨工业大学工学学士。3年金融产品研究经验。目前担任高级策略分析师。

侯春晓:上海财经大学产业经济学硕士,FRM。2008 年起,先后在商业银行和人民银行总行从事金融监管和研究工作, 2015年加入招商证券研究发展中心,目前任策略高级分析师。

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。